Ринок тракторів в Україні

Вітчизняний ринок сільськогосподарської техніки сягнув свого піку в 2013 році та склав майже 1 млрд дол. Експерти дали оптимістичні прогнози щодо його подальшого зростання, проте реалії внесли свої корективи. Складна політична ситуація та курсові коливання 2014–2015 років в Україні змусили вітчизняних аграрників переглянути стратегічні програми розвитку своїх господарств і відкласти придбання технічних засобів високої вартості на перспективу.

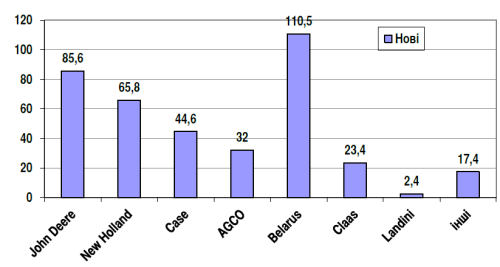

Для учасників ринку сільськогосподарської техніки в Україні 2015 рік став «чорним». Падіння світових цін на зерно, втрата доступу до частини українських територій, девальвація гривні, труднощі з кредитуванням, відсутність державної підтримки, запровадження додаткового імпортного мита призвели до зменшення імпорту с.-г. техніки в Україну. За даними Державної фіскальної служби, в 2015 році в Україну було імпортовано тракторів і сільськогосподарських машин 406,8 млн дол., а це близько 40% рівня 2013 року (рис. 1).

Утім, Україна залишилась привабливою для всіх великих світових виробників техніки, адже її ринок має великий потенціал росту.

Є декілька способів оцінити потенціал ринку сільськогосподарської техніки. Один із них — посівні площі. За цим показником Україна стоїть поряд на рівні з Францією та Німеччиною. Натомість, обсяг ринку техніки в цих країнах у 5–7 разів більший, ніж в Україні був у піковому 2013 році, коли наша країна за рівнем придбання техніки навіть обігнала Італію. На думку провідних гравців ринку сільськогосподарської техніки, потенціал українського ринку мінімум у десять разів більший від сучасного рівня, на відміну від інших потужних країн, які працюють за максимальної потреби.

Тому навіть у кризові 2014–2015 роки великі учасники ринку сільгосптехніки продовжували інвестувати в розширення дилерської мережі, регіональних сервісних центрів, склади запчастин, персонал, адже 2014 рік став рекордним із продажу саме запчастин.

2015 року збільшили оберти ті імпортери, які зробили ставку на фермерів. Якщо три роки потому основними покупцями сучасної техніки були великі агрохолдинги, то сьогодні новими тракторами зацікавлені навіть фермери із земельним банком 1–2 тис. га. Господарства із земельним банком 1,5–3 тис. га й до кризи були активними в питаннях впровадження нових технологій для зменшення собівартості продукції. На думку експертів, крім бажання зробити виробництво ефективнішим, поштовхом для фермерів купувати нову техніку стала економічна криза.

Ще одна тенденція 2015 року — ріст імпорту вживаної техніки. Хоча в цілому її частка в структурі продажів залишилась невеликою. Дія 10-відсоткового мита обмежувала попит на потримані машини. Крім того, дорожчі комплектації європейських тракторів часто роблять техніку, що була в експлуатації до п’яти років, неконкурентною за ціною з новою, завезеною офіційними дилерами. Тому, як і у попередні роки, здебільшого імпортовані в Україну трактори, що вже були у використанні, відпрацювали понад 10 років.

Ще одна тенденція 2015 року — ріст імпорту вживаної техніки. Хоча в цілому її частка в структурі продажів залишилась невеликою. Дія 10-відсоткового мита обмежувала попит на потримані машини. Крім того, дорожчі комплектації європейських тракторів часто роблять техніку, що була в експлуатації до п’яти років, неконкурентною за ціною з новою, завезеною офіційними дилерами. Тому, як і у попередні роки, здебільшого імпортовані в Україну трактори, що вже були у використанні, відпрацювали понад 10 років.

Учасники ринку вважають урізання податкових пільг, що відбулося на початку 2016 року, та очікування повного скасування спецрежиму ПДВ стимулами інвестувати в техніку. Завдяки цьому темпи оновлення технічного парку аграріїв зросли навіть без використання державою додаткових фінансових інструментів.

Сприятливі погодні умови забезпечили аграріям високі врожаї, до того ж девальвація гривні в 2014–2016 роках позитивно вплинула на доходи аграрних підприємств навіть у доларовому еквіваленті. Відповідно, і попит на техніку мав бути на рівні 2012–2013 років. Проте він був значно меншим, у результаті чого сформувався відкладений попит, який сільгоспвиробники активно реалізували 2016 року, відновивши ринок сільськогосподарської техніки на 70% у порівнянні з 2013 роком, і перш за все важливу роль тут зіграла стабілізація курсу гривні.

Ринок тракторів наповнили 11 552 одиниць імпортної техніки вартістю 418 млн дол., утім, вживаних тракторів було завезено 1282 од. на суму 36,2 млн дол., тобто частка потриманих машин склала 8% українського ринку.

Слід зазначити, що у загальному кількісному складі імпортованих у 2016 році 72% поставок нових тракторів становила продукція білоруського виробництва. У вартісному виразі ситуація виглядає дещо інакше — білоруських тракторів було завезено на суму 110,5 млн дол., або 29% всього імпорту. На рівні з ними були поставки корпорації СNH із брендами New Holland і Сase, третє місце належало компанії John Deere із часткою ринку 22%.

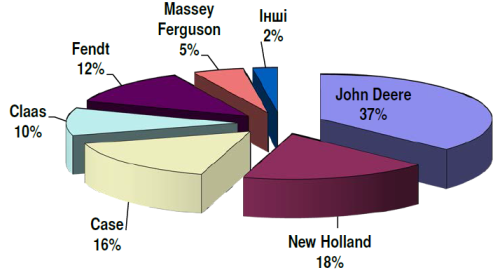

Сегмент енергонасичених тракторів традиційно займають три корпорації: John Deere, СNH (New Holland, Case IH), AGCO (Fendt, Challenger, Massey Ferguson). Протягом 2016 року на український ринок було завезено 1032 трактори потужністю понад 300 к.с., що в 2,5 разу більше порівняно з 2015 роком, утім на 26% менше, ніж рекордні продажі 2013 року.

За підсумками минулого року перше місце серед постачальників потужних тракторів посіла американська компанія John Deere, яка наростила імпорт у 3,6 разу проти 2015 року та ввезла 379 нових тракторів потужністю понад 300 к.с. на загальну суму 68,1 млн дол.

Поступився їм лідер 2015 року корпорація СNH (New Holland, Case IH), яка збільшила поставки в 2,4 разу — до 345 одиниць енергонасичених тракторів.

Третє місце — за корпорацією AGCO, яка збільшила кількість поставлених машин до 183 одиниць, до того ж найактивніше реалізувалися трактори бренду Fendt – 128 одиниць. Слід відзначити, як впевнено завойовує прихильність українських аграріїв модель Massey Ferguson 8690 —2016 року в Україну поставлено 43 трактори, що на 25 одиниць більше ніж показники 2015 року.

Компанія Claas показала рекордну динаміку росту поставок в Україну в 2016 році, збільшивши їх майже вчетверо проти попереднього року. Пропозиція цього бренду українським аграріям склала 94 одиниці потужних тракторів. Натомість білоруському виробнику тракторів не вдалося збільшити свою присутність в цьому сегменті. Імпорт енергонасичених тракторів МТЗ склав лише 15 одиниць.

Преміум-сегментом білоруського виробника залишається ринок просапних тракторів із потужністю 80–100 к. с., де в 2016 році у нього не було конкурентів, а кількість пропозицій сягнула 6251 одиниці, тобто 99% всього імпорту цього класу машин. Цікаво, що сільськогосподарськими підприємствами України в цей період було придбано 3434 трактори такого класу.

Як бачимо, ринок сільгосптехніки – це класична олігополія. Майже по всіх сегментах є зрозумілий перелік конкурентів. Але є ще сегменти ринку тракторів, які активно розвиваються та нарощують обсяги реалізації.

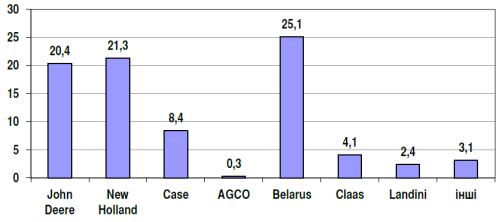

Так, найдинамічнішим сегментом ринку сільськогосподарської техніки 2016 року став сегмент компактної техніки потужністю 100–200 к.с., яку активно купували невеликі господарства (рис. 3). Саме тут впевнено почуваються білоруські моделі з часткою ринку 46% (1117 шт.).

Утім провідні компанії врахували зміну правил гри та переглянули модельний ряд для України, запропонувавши аграріям альтернативні варіанти, що дозволило їм нав’язати конкуренцію лідеру. Наприклад, корпорація СNH активно реалізувала трактор Т5.110 бренду New Holland — його поставки склали 439 одиниць, а модель Case Farmall JX 110 було імпортовано в кількості 149 шт. Це дозволило корпорації впевнено зайняти 35% ринку.

Компанія John Deere також планує збільшити свою присутність у сегменті тракторів потужністю 100–120 к.с. за рахунок моделі John Deere 6B, яка постачається з нового заводу в Китаї. І якщо частка на ринку нових тракторів цього класу склала лише 11% (257 шт.), то на вторинному ринку надійність John Deere забезпечила бренду дві третини продажів — 219 шт.

Аналіз ситуації в сегменті компактної техніки свідчить, що провідні гравці ринку сільськогосподарських тракторів будуть докладати зусиль, щоб потіснити з українського ринку білоруських виробників тракторів.

Аналіз ситуації в сегменті компактної техніки свідчить, що провідні гравці ринку сільськогосподарських тракторів будуть докладати зусиль, щоб потіснити з українського ринку білоруських виробників тракторів.

Щодо українського трактора, то 2016 року було придбано сільськогосподарськими підприємствами: ХТЗ — 86 шт., ЮМЗ — 4 шт., Кий — 16 шт., ХТА — 55 шт., Коваль — 2 шт. Утім, Харківський тракторний завод відновлює виробничий ритм після торішнього вимушеного десятимісячного простою. За лютий-квітень 2017 року з конвеєра зійшло 302 трактори.

Загалом аграрії вже орієнтуються не тільки на ціну, а й на експлуатаційні показники техніки, рівень її сервісного забезпечення, оперативність постачання запасних частин, вартість обслуговування, можливість потім її продати. І виграють ті учасники ринку, які можуть забезпечити розвинену дилерську мережу, високий рівень сервісного обслуговування та доступні лізингові програми.

Цього року експерти прогнозують загальне зростання ринку техніки, як мінімум, на 20–30% відносно до минулого року. Основним трендом поточного року стало збільшення популярності тракторів в сегменті 150–200 к.с., який зараз набирає обертів. Найактивнішими гравцями ринку стали середні господарства із земельним банком до 5 тис. га.

Головним стимулом технічної модернізації аграрного виробництва в Україні має стати дешевий кредитний ресурс. Тільки стабільна банківська система, яка запропонує кредитування за контрольованими ставками, забезпечить відновлення та розвиток ринку техніки.

М. Грицишин, доцент, канд. техн. наук, завідувач відділу,

Н. Перепелиця, канд. екон. наук, ст. наук. співробітник ННЦ «ІМЕСГ» НААН України

Інформація для цитування

Ринок тракторів в Україні/ М. Грицишин, Н. Перепелиця// Спецвипуск ж. Пропозиція. Сучасна техніка для сучасного аграрія/ — 2017. — С.- 4-6