Аналіз імпорту та експорту ринків країн субсахарської Африки від FAO

Ринки Субсахарської Африки є дуже перспективними для України з точки зору логістики – сюди легше експортувати сільгосптовари, ніж у Китай, переконаний аналітик зовнішніх ринків FAO Володимир Гонтар.

На VIII Міжднародній конференціі «Ведення агробізнесу в Україні» він розповів, що завдяки спонсорству FAO було підготовлено дослідження Азії, Субсахарської Африки та ринок Китаю м`яса та молока, з деталями якого він радить ознайомитися українським агровиробникам, які мають намір розвивати експорт своїх товарів варто звернути особливу увагу саме на регіон Субсахарської Африки.

Загальний огляд регіону

Субсахарська Африка є потенційним лідером глобального економічного зростання. За прогнозами міжнародних експертів, ВНП в Африці подвоїться в період із 2010 по 2030 роки та виросте у сім разів до 2050 року. Близько 500 млн осіб у віці від 15 до 44 років живуть в Африці, і ця цифра, як очікується, подвоїться вже у 2045.

За останні два десятиліття, імпорт сільськогосподарської продукції країн Субсахарської Африки швидко зростав – в середньому щорічно більш, ніж на 13%.

Ці процеси, в поєднанні з позитивним зростанням економіки, стимулюватимуть попит на продукти харчування, у тому числі м’ясо та продукти м'ясної переробки.

М’ясний ринок країн ССА

Споживання тваринного білку в Африці різко зросло протягом останніх 10 років. У 2004 році воно складало ~5 млн т, тоді як в 2015-му досягло 23, 589 млн т.

Традиційний спосіб виробництва м'яса вижив себе і не може задовольнити зростаючий попит, викликаний урбанізаційним бумом.

Прогнозується швидке зростання промислового виробництва м'яса до 2025 року, існуючий попит буде задовольнятися, в основному, за рахунок імпортних товарів.

Регіон має надзвичайно високий імпортний потенціал. У деяких африканських країнах вже зайняли вагомі ніші найбільші світові країни - експортери м'яса.

Споживання м'яса на душу населення в країнах ССА залишається найнижчим в світі – близько 14,2 кг/рік. М’ясна галузь за останні 10-15 років досягла значного прогресу. Проте бідність населення, відсутність необхідної інфраструктури і кліматичні особливості регіону створюють досить жорсткі умови для її подальшого розвитку.

Споживання м'ясних продуктів, а саме яловичини на душу населення в Африці за період 1990 – 2010 рр зросло мінімально - збільшившись з 6, 5 кг до 6, 7 кг, у порівнянні з щорічним 0,5 кг ростом споживання птиці (в основному куриця) в період 2000 – 2012 рр.

3 етапи розвитку африканських ринків

Базові ринки, де відсутня формальна торгівельна культура (масмаркет і торгівля з землі).

Ринки, що розвиваються, наприклад Нігерія, Гана.

Зрілі ринки (взірець – ПАР).

«На всіх трьох типах ринків є потенціал для українських продуктів. Усі продукти там бажані. Проблема в іншому – деякі ринки для нас закриті. Але якщо звернути увагу на ПАР, то процес його відкриття деякими українськими сільгосптоваровиробниками вже зараз триває», - пояснив В. Гонтар.

Хорошим відправним пунктом є розуміння місцевих ринків і конкурентних переваг власної компанії, її продуктів. Ви маєте працювати та посилювати сильні сторони вашого бізнесу та йти на зустріч місцевим споживачам, оцінюючи їхні смакові та поведінкові звички.

Оцінка пріоритетності

Для оцінки експортного потенціалу в регіон Субсахарської Африки фахівцями FAO було досліджено всі країни регіону (50 країн, за виключенням Британської території в Індійському океані) за 19 основними показниками.

За кожним кількісним критерієм країни були проранжовані від 1 до 50 (де 1 – найвищий показник/сильна позиція, 50 – найнижчий показник/слабка позиція) та за допомогою матричної схеми визначено 10 країн із найсильнішими та найбільш привабливими позиціями в рамках одного критерію.

Країни, які потрапили в ТОП-10 за найбільшою кількістю показників і сформували базис для вибору фіналістів аналізу.

За результатами дослідження, 4 країни, які набрали найбільшу сумарну кількість показників були відібрані для подальшого деталізованого розгляду.

ТОП-4 найперспективніші ринки

Ангола

Економіка Анголи значно постраждала в 2015 році у зв'язку з різким падінням цін на нафту. Найбільш складна та закрита економіка регіону.

Економіка Анголи значно постраждала в 2015 році у зв'язку з різким падінням цін на нафту. Найбільш складна та закрита економіка регіону.

Очікування FocusEconomics, щодо економічного зростання Анголи, яке прогнозувалося в 2014 році, тьмяне, оскільки низькі ціни на нафту є викликом для країни, 95% експорту якої є нафта, що забезпечує 75% податкових надходжень до державного бюджету.

Імпорт продуктів харчування в Анголу пережив незначне падіння за останні п'ять років. Португальський уряд, для компаній якого Ангола є одним із ключових ринків збуту, навіть створив лінію кредитів у розмірі 500 млн. євро для підтримки деяких з приблизно 10 000 компаній, що експортують товари до Анголи і зазнають труднощі в отриманні оплати.

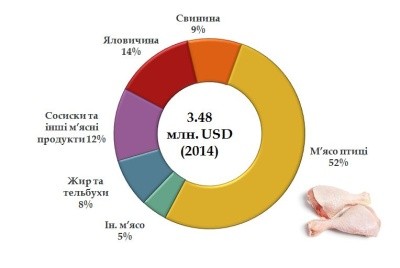

У 2014 році 58% м'ясного імпорту в країну склало м’ясо птиці та сосиски (15%). За темпами приросту найбільш стрімко зростають сосиски та ін. м'ясні продукти (21%) та заморожена яловичина (19% приросту за 4 роки).

96% всіх видів м'яса та м'ясної продукції є іноземного походження. Тобто, на сьогодні рівень внутрішнього самозабезпечення не перевищує 5%. Так, кілограм курки коштує приблизно 6 євро, при середній ціні з Європи в 1,2 євро/кг.

Такий високий рівень цін зумовлений процвітаючою корупцією як в Анголі, так і в інших країнах континенту.

Гана

Економіка Гани знаходиться на шляху активного розвитку. За оцінками Державного комітету статистики, у 2015 р. ВВП збільшився на 4,1%. Таке зростання пов'язано зі стійким ростом промислового сектору, що було обумовлено сплеском у будівництві.

Економіка Гани знаходиться на шляху активного розвитку. За оцінками Державного комітету статистики, у 2015 р. ВВП збільшився на 4,1%. Таке зростання пов'язано зі стійким ростом промислового сектору, що було обумовлено сплеском у будівництві.

Сільськогосподарський сектор Гани є основою країни і забезпечує зайнятість більше 60% населення.

У Гані, як і в інших тропічних країнах, виробництво м'яса відбувається в умовах далеко не гігієнічних. Забій у дворових умовах, використання непідготовленої води, відсутність інспекції до та після забою тварини.

Найбільше Гана імпортувала м'яса в 2006 – 2008 рр. (відповідно: 12, 23 і 19 тис. тон).

Міністерство продовольства та сільського господарства Ганни опублікувало ясні, прозорі та логічні вимоги до імпортерів м'ясної продукції http://mofa.gov.gh/site/?page_id=11096 .

Серед іншого, імпортеру необхідно мати холодильну камеру для прийому замороженої продукції, сертифіковану Дирекцією продовольства та лікарських засобів.

Керівництво SADA активно працює у напрямку залучення іноземних інвестицій, особливо у сферу створення інфраструктури та забезпечення продовольством північної частини країни – савана.

На сьогодні, рівень самозабезпечення м'ясом Гани складає 40%, що є досить високим показником для ССА. Пік зростання внутрішнього виробництва припав на початок 2000-х років і складав понад 6% щорічного приросту. На даний момент, показник значно нижчий і не перевищує 1-1,5% в рік.

У 2014 році 74% м'ясного імпорту в країну склало м'ясо птиці. За темпами приросту найбільш стрімко, також, зростають жир та тельбухи (+23% приросту за 4 роки) та свинина (+14% за 4 роки).

Окрім традиційних видів м'яса та м'ясних продуктів, надзвичайно користуються попитом оброблена та смажена шкіра корів та ратиці свиней, які активно використовуються у виробництві місяцевих соусів та заправок.

Ринок Гани досить розвинений порівняно з іншими країнами Африки, проте, основна реалізація м'яса та м'ясних продуктів відбувається через ринки стихійної торгівлі.

Традиційні ринки під відкритим небом складають більше 2/3 роздрібних продажів в Гані, потім йдуть магазини і невеликі бакалійні лавки, а супермаркети займають тільки 1% від продажів.

Кот д’Івуар

З моменту здобуття незалежності, інвестиції в інфраструктуру дозволили країні забезпечити себе дорогами, залізницями, портами , аеропортами і електростанціями. Кот - д'Івуар має два порти на Атлантичному узбережжі (автономний порт Абіджана і автономний порт Сан – Педро), які також служать і сусіднім країнам внутрішніх районів.

У 2014 році абсолютну більшість (81%) м’ясного імпорту в країну склали жир та тельбухи. Позитивні темпи приросту демонструють свинина (+7% за останні 4 роки та сосиски (+4%).

Більше половини роздрібних операцій в країні відбуваються в неформальному секторі. Кількість сучасних роздрібних магазинів розширюється, швидко збільшуючи проникнення офіційної торгівлі. Один з роздрібних лідерів країни планує збільшити кількість торгових точок майже в два рази до 2019 року.

Тваринництво практикується по всій території країни.

Внутрішнє виробництво покриває лише 54% споживання м'яса, в цілому 110,000 т/ рік. Це покриття демонструє розмір потенційного ринку для м'ясних продуктів.

Оскільки, більшість споживачів віддає перевагу червоному м’ясу високої якості, ніж замороженому м'ясу низької якості на головних міських ринках, то великі покупці - постачальники, такі як PROSUMA і оптові м'ясники в Абіджані, купують, в основному, тварини з більшою кількістю м'яса.

Попит піднімається на важливі мусульманські і християнські свята, що призводить до різкого зростання цін на велику і дрібну рогату худобу.

ДР Конго

З часів набуття своєї незалежності в 1960 році, Демократична Республіка Конго була другою самою розвинутою країною в Африці після ПАР. Процвітав гірничохімічній сектор, сфера сільського господарства була відносно продуктивною. З того часу, корупція, війна і політична нестабільність стали визначальними факторами стрімкого падіння економіки країни, GDP якої на душу населення одне з найнижчих у світі.

На сьогодні GDP складає 68,691 млрд. дол. США (РРР - purchasing power parity, 2016). За даним показником країна у 2012 році посідала 112 місце. Зростання GDP у 2015 році складало 9%. GDP на д.н. у 2015 році становило 754 ам. дол. За цим показником країна посідала 186 місце у світі у 2012 році.

Тваринництво в країні не розвинене з економічних причин – імпорт дешевше вартості внутрішнього виробництва. Крім того, через широку розповсюдженість мух, відсутність виробництва кормів та необхідної інфраструктури, кліматичні та ін. умови розвиток сектору в цілому знаходиться в стагнації.

Найвищий рівень споживання м'яса в країні припадає на курятину (другий за обсягом після риби).

Оскільки ДРК має один із найвищих темпів приросту ВВП в регіоні, прогнозується, що з ростом достатку населення та рівня урбанізації, буде зростати і споживання більш дорогого червоного м'яса.

Структура імпорту м'ясних продуктів ДР Конго на 64% складається із м'яса птиці та на 15% із жирів та тельбухів. Значні позитивні темпи приросту демонструють як яловичина (51% приросту за 4 роки), так і свинина (19% приросту за 4 роки). Приріст імпорту м'яса птиці дорівнює в середньому 3%.

Рівень самозабезпечення м'ясом птиці становить ~13%. Враховуючи динамічне зростання імпорту та відсутність можливостей/інвестицій для розвитку галузей, найближчим часом прогнозується швидкий приріст імпорту м'яса.

Як і для інших країн регіону CCA, 92% реалізації товару здійснюється саме через стихійні та традиційні ринки.

В таких умовах не витримується жодні температурні режими і м’ясо швидко псується.

Локальні споживачі віддають перевагу імпортним продуктам як таким, які вважають більш якісними.

Потенційно цікаві країни

Окрім обраних ТОП-4 країн, потенційно цікавими для експорту м'ясної продукції українського виробництва можуть бути також Бенін, Намібія та Конго.

Бенін є транзитною зоною в Нігерію. Офіційно ввезення будь-яких видів м'яса в цю країну заборонено, проте, обсяг чорного імпорту в є надзвичайно високим. Зокрема, нелегально тільки м'яса птиці в рік завозиться близько 1 млн т.

Країни, в які поки не доцільно розпочинати експорт, не зважаючи на зовнішню привабливість:

Мозамбік (майже 80% продукції імпортує тільки з ПАР)

ПАР – закрита для ввезення м'яса та м'ясних продуктів з України

Нігерія – закрита для ввезення м'яса та м'ясних продуктів в цілому

Висновки

Ринки африканських країн в їхній традиційній частині, відрізняються великою ємкістю і надзвичайно диверсифікованим попитом. Цей попит, в багатьох аспектах, відповідає українським пропозиціям.

Маючи відносно низький рівень життя, значна частина населення країн ССА і досі потребує дешевих товарів середнього рівня якості, забезпечити котрі можуть і українські виробники м'ясних продуктів.

При виборі товарів для рітейлу FAO рекомендує враховувати такі ключові критерії

В2С продукти:

- Сосиски, ковбаси та продукти м'ясної переробки, які надзвичайно слабко розвинені в регіоні.

- Фасування від 500 г до 5 кг.

Зберігання продукту: товар повинен мати великий термін придатності (від 12 місяців) і можливість зберігання без холодильного обладнання.

Наслідування місцевим сподобанням. Для кожного конкретного ринку із вказаних, продукти будуть відрізнятися за вмістом м'яса і субпродуктів, додаванням солі, спецій, тощо. Необхідно орієнтуватися на аналогічні продукти на ринку.

Важливою і оптимальною інвестицією стане вкладення коштів в розробку нових продуктів і робота українських технологів «на ринку».

В2В продукти:

- заморожена яловичина та свинина

- у розподілі на частини.

Переважно заморожені продукти. Важливо враховувати, що після попадання на реалізацію на ринки, рідко коли витримується температурні режими. Продукти вивозять на ринок і продають під прямим сонцем.

Основні конкуренти – ПАР та Бразилія. Потенціал ринку надзвичайно великий і при грамотному плануванні та пошуку оптимальних партнерів, місця на ринку вистачить усім.

Низькі ціни (навіть за умови погіршення якості). При виборі товару більшість покупців орієнтується виключно на ціну і низький ціновий сегмент, відповідно.

Загальні рекомендації

Комерційні пропозиції та презентаційні матеріали рекомендовано робити двомовними: національною мовою та основною мовою (в залежності від країни це може бути англійська, французька, португальська).

Організувати візит потенційних імпортерів до України.

Покращити інформаційну складову порталу Мін АПК, на зразок USDA (www.usda.gov).

У серпні 2015 року була створена Рада з питань експорту продовольства (www.ukrainian-food.org), ресурси та інформацію якої ми рекомендуємо більш активно та ширше використовувати українським експортерам. Крім того, можна також розглянути доцільність, засади та механізм створення окремої, профільної асоціації українських експортерів м’ясної продукції, на кшталт USDEC (www.usdec.org), які б надавали повний спектр послуг з підтримки зовнішньої торгівлі України.

Зробити повний аудит громадських організацій та асоціацій що мають відношення до розвитку зв’язків з африканським континентом з огляду на залучення їх до роботи з виходу на африканські ринки.

Підготовлено за матеріалами доповіді аналітика зовнішніх ринків FAO Володимир Гонтар на VIII Міжднародній конференціі «Ведення агробізнесу в Україні»